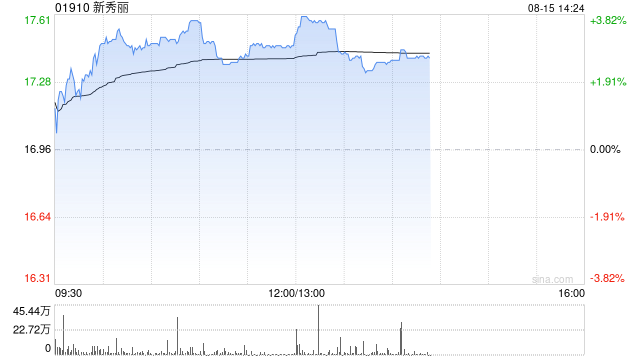

中金发布研报称,鉴于新秀丽(01910)销售动能不及预期及经营杠杆不利,下调2025和2026年收入预测3%至34.2亿美元及36.5亿美元。

该行下调公司2025和2026年净利润预测17%和9%至2.71亿美元及3.16亿美元。考虑到公司稳固的市场龙头地位,该行维持跑赢行业评级及目标价20港元(估值切换至12倍2026年市盈率,对应14倍2025年市盈率),目前价较当前股价具备21%上行空间。当前股价对应11.4倍2025年及9.8倍2026年市盈率。

中金主要观点如下:

2Q25业绩不及预期

新秀丽公布2Q25业绩:净销售额8.65亿美元,按固定汇率计算同比下降5.8%;调整后EBITDA为1.41亿美元(EBITDA利润率为16.3%,去年同期为19.0%);调整后净利润7,140万美元(去年同期为8,690万美元)。公司业绩低于该行预期,主要由于亚洲及北美表现逊于预期。

在业绩电话会议中,管理层指出:

1)公司在2021至2023年疫后出行复苏期间销售大幅增长,销售额复合增长率37%,显著高于行业销售年均4.5%的增速。公司2024至2025年销售表现回归正常化。2024至2029年全球客运出行长期增速预计约4%,管理层预计公司将长期受益于出行需求增长。

2)销售展望:公司3Q25迄今表现与2Q25相近,对应销售额低单位数下降。受基数效应、消费情绪回升及美国关税前景明朗化推动,管理层预计公司销售额今年下半年较上半年略有改善。非旅行品类渗透率提升(销售占比为36.2%,去年同期为34.4%)。生活方式及户外品牌Gregory(销售占比低于3%)按固定汇率计算今年上半年销售额同比增长14.7%。

3)利润率展望:受美国关税影响,该行预计公司2025年毛利率在59–59.5%之间,但公司正采取相应措施抵消该影响。美国确认对主要生产国(印尼、泰国、柬埔寨、越南)进口产品征收20%关税。公司计划利用1H25提前采购的库存,以及2H25的提价措施,帮助缓解毛利率压力。亚洲高毛利销售占比下降进一步拖累毛利率,部分由直销占比提升(由去年同期的38%升至1H25的40%)及途明优于集团平均的销售表现抵消(按固定汇率计算,途明销售额同比减少2.5%,而集团整体销售额同比降低5.2%)。

风险提示:宏观不利因素;资产减值损失;外部竞争加剧,内部品牌间互相竞争;外汇汇率风险;二次上市时间不确定性。

还没有评论,来说两句吧...