登录新浪财经APP 搜索【信披】查看更多考评等级

重磅!强烈质疑至纯科技(维权)财务造假:27亿现金失血,57亿负债高悬,八年10倍“虚假繁荣”里自杀式分红和高频募资齐上演

来源:市值风云

当游戏无法继续,所有财技终将反噬。

作者 |贝壳XY

编辑 |小白

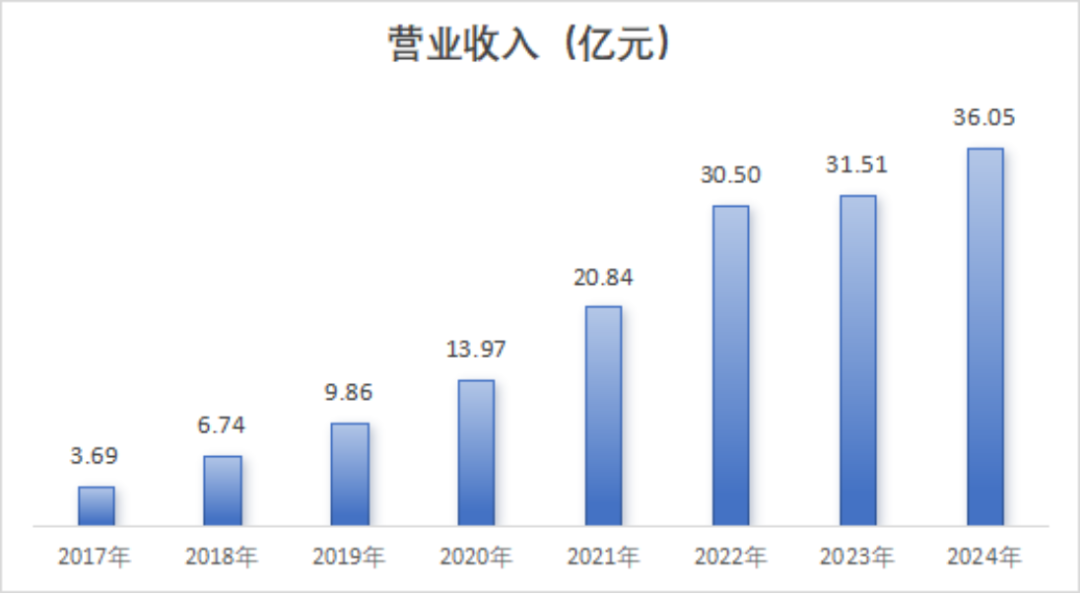

在半导体国产化的宏大叙事里,至纯科技曾是一颗“高增长明星”:主营业务为半导体湿法工艺设备、高纯工艺设备及系统集成,营收从上市那年(2017年)的3.69亿飙升至2024年的36.05亿,八年膨胀近10倍,让人看了忍不住拍手叫好!

(来源:Choice终端,制图:市值风云APP)

然而,打开我们的吾股评级小助手,却发现至纯科技竟然排到了第4,550名,基本是全市场的吊车尾。

(来源:市值风云APP)

这又是咋回事?难道是一向可靠的市值风云“吾股评级”看走了眼?还是高增长的背后另有玄机?

8年10倍的“虚假繁荣”:现金流失血、应收畸高与资产泡沫疑云

翻开至纯科技的财报,一组荒诞至极的数据跃然纸上:

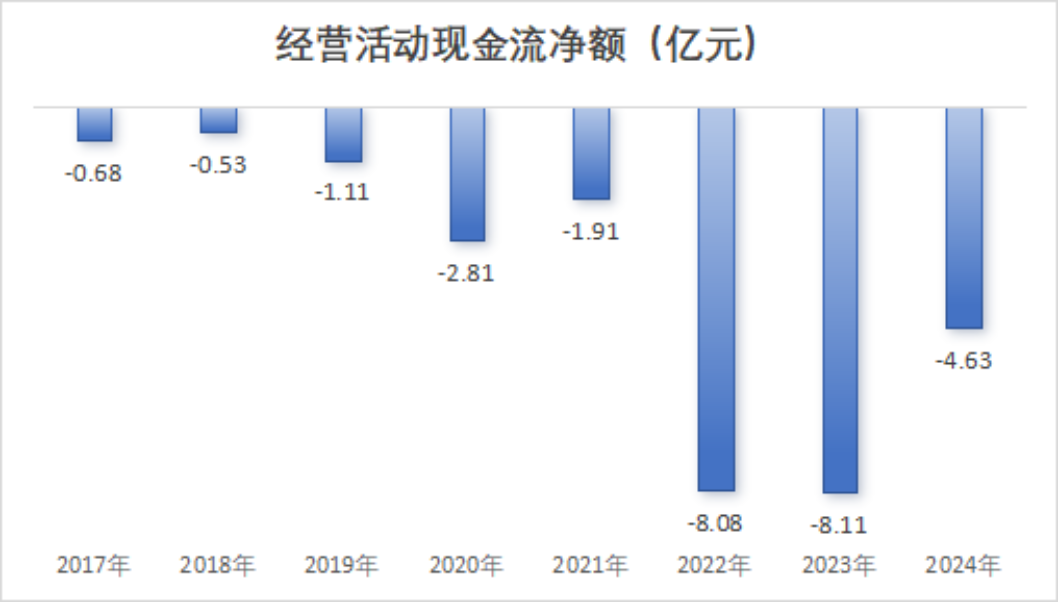

连续八年的经营活动现金流净流出,累计净流出27.86亿!尤其是2022-2024年,年均经营性“失血”近7亿,典型的“入不敷出”。

(来源:Choice终端,制图:市值风云APP)

公司的钱都到哪里去了?

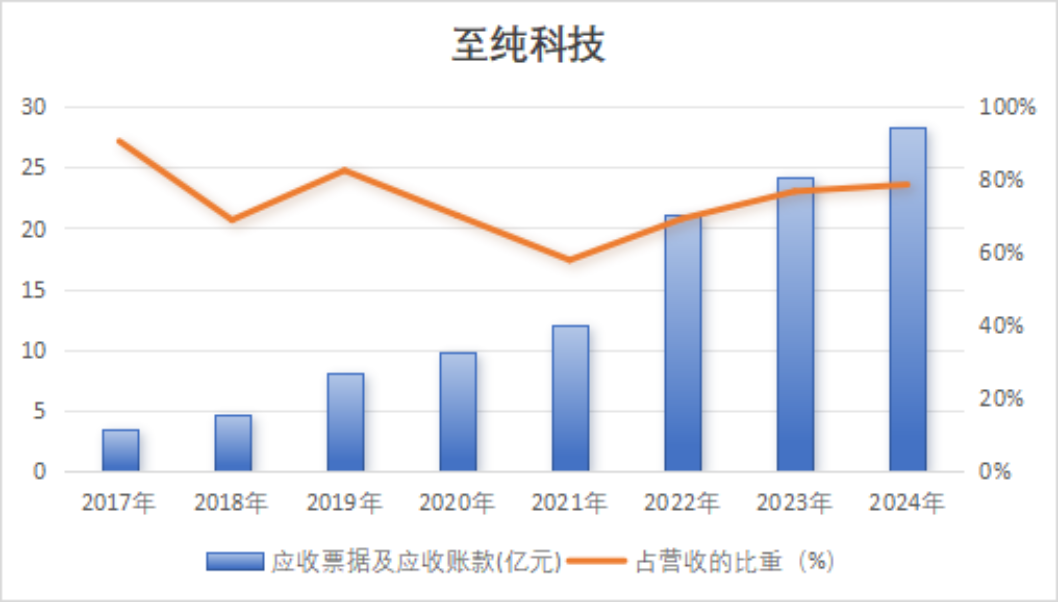

先来看应收账款。2024年末应收账款达到28.34亿元,是2017年的8.5倍,占总营收的比例更是常年高达70%左右——靠白条过日子是致命伤。

(来源:Choice终端,制图:市值风云APP)

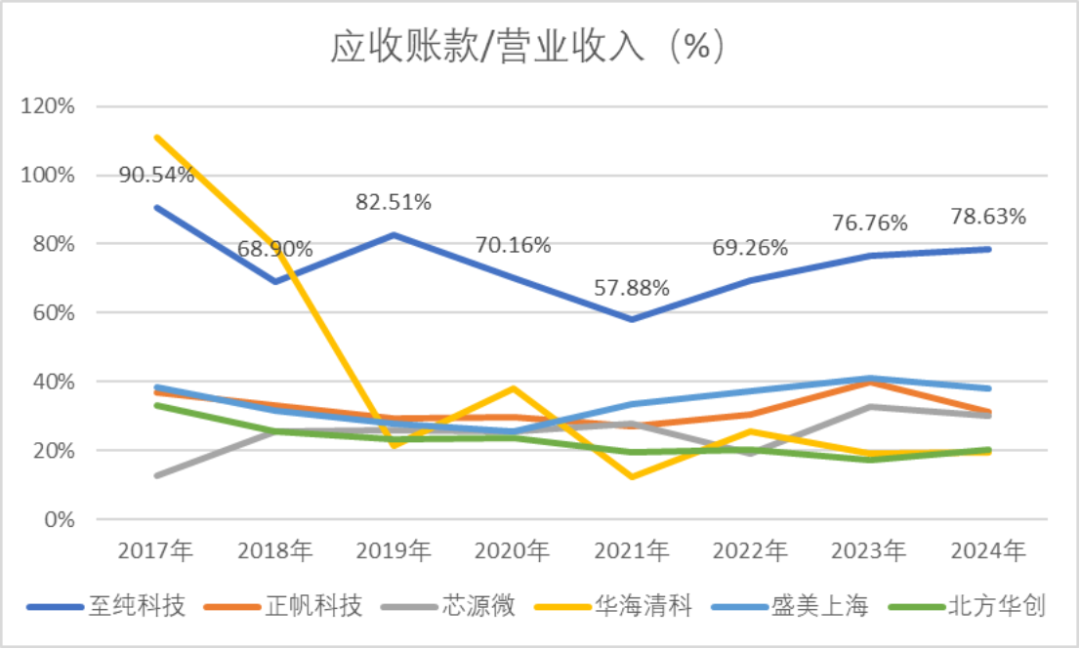

作为参考,2024年末,同业几家半导体设备公司或系统集成商的应收账款占总营收的比重最高不过38%,还没到至纯科技的一半水平。

(来源:Choice终端,制图:市值风云APP)

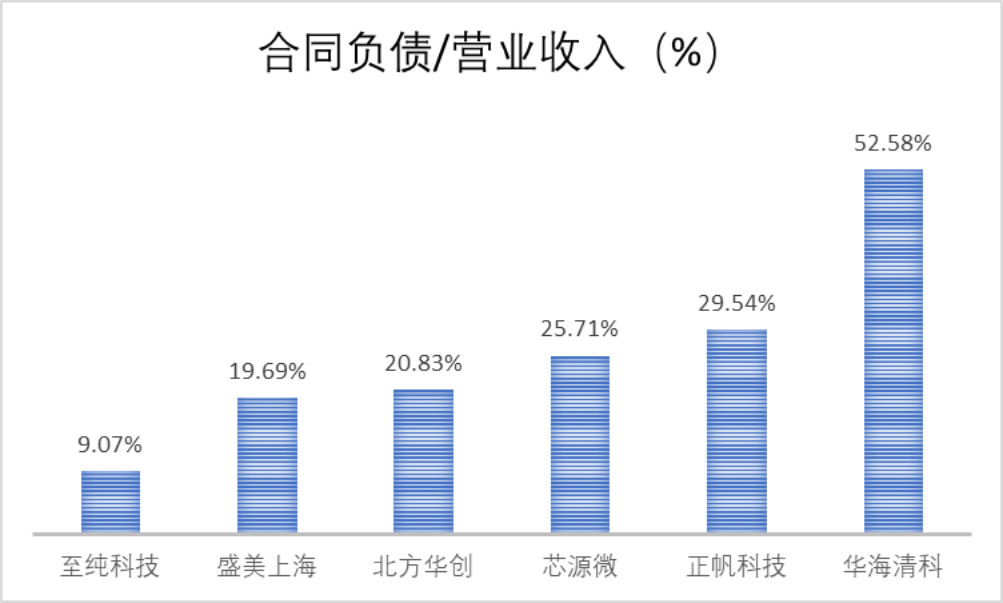

不仅如此,半导体设备行业还普遍存在一个现象,就是:客户从导入验收到确认收入的周期较长,因此通常会先收一部分预收款,多以合同负债科目列示。

截至2024年末,北方华创(002371.SZ)、芯源微(688037.SH)、正帆科技(688596.SH)等几家同业公司的合同负债占营收的比重基本都在20%以上。

而至纯科技却只有9.07%,远逊于同业公司……

(来源:Choice终端,制图:市值风云APP)

这就奇了怪,明明大家都干着一个行当,怎么就至纯科技被严重压账,还收不到多少客户的预收款?是产品不行,还是客户有鬼?

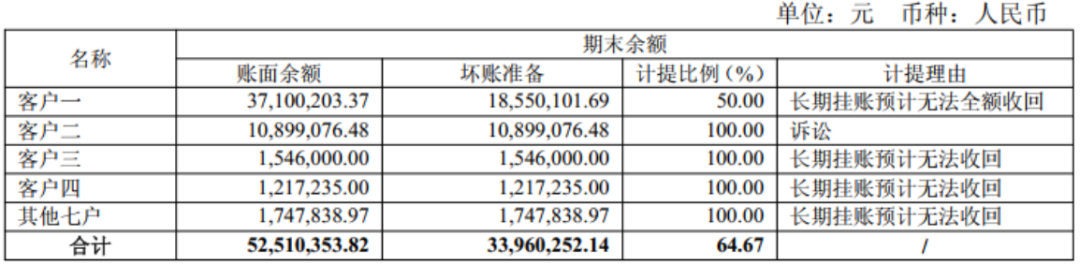

看热闹不嫌事大的风云君还专门去找了找公司的应收账款对象名单,但公司年报中基本是以客户一至五所列,并不明确披露名字。

(来源:至纯科技年报)

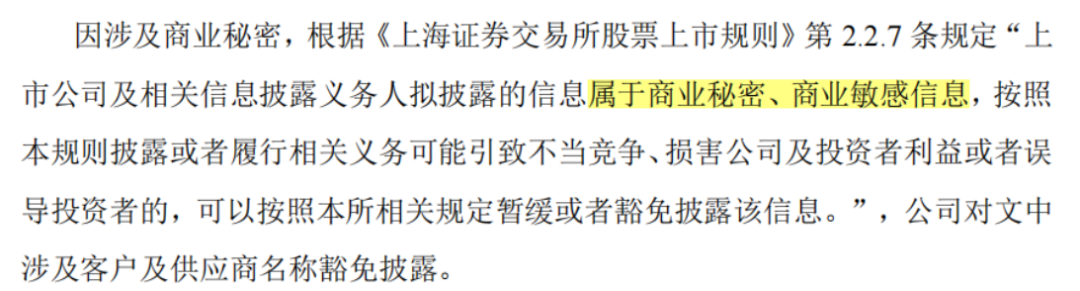

不仅风云君好奇,2023年的时候上交所也是一脸懵,就对至纯科技发去了信息披露监管工作函,要求详细披露应收账款对象名单。

但可惜的是,公司以“商业机密”为由避而不谈。

(来源:关于上交所对公司2022年年度报告的信息披露监管工作函回复的公告)

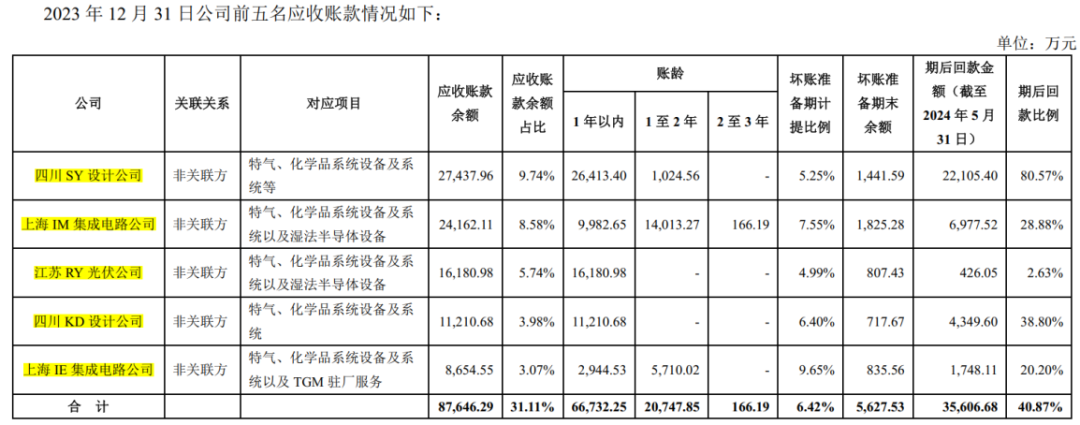

2024年,上交所又没忍住,再度提出发函这一要求。结果一看回复,公司对这些应收账款对象全部上了“密码锁”,都用上了字母代号“SY”、“IM”、“RY”等。

这一副藏藏掖掖、扭扭捏捏的样儿,不知道的还以为是什么了不得的绝密产品!

(来源:关于上交所对公司2023年年度报告的信息披露监管工作函回复的公告)

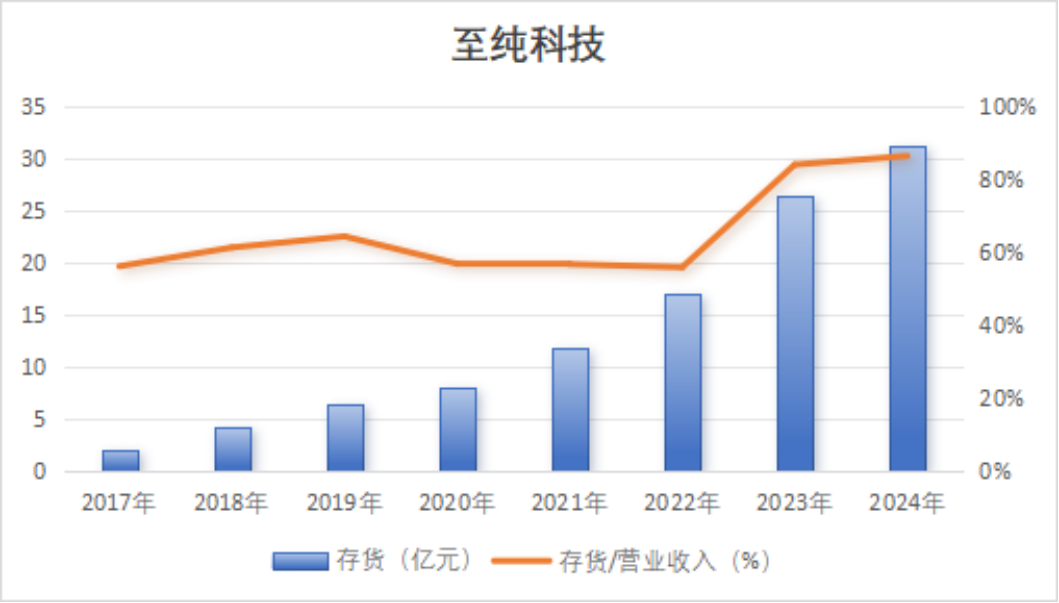

更触目惊心的是存货:截至2024年末达到31.18亿元,较2017年足足膨胀了15倍,增速比营收还要迅猛得多!

即使往近了说,存货的增长也很夸张。2022-2024年,营收从30亿增至36亿,增幅仅有20%,但存货却从17亿增至31亿,近乎翻了一倍。

存货在总营收中的占比也从56%增至86.5%,三年增长超30个百分点!

(来源:Choice终端,制图:市值风云APP)

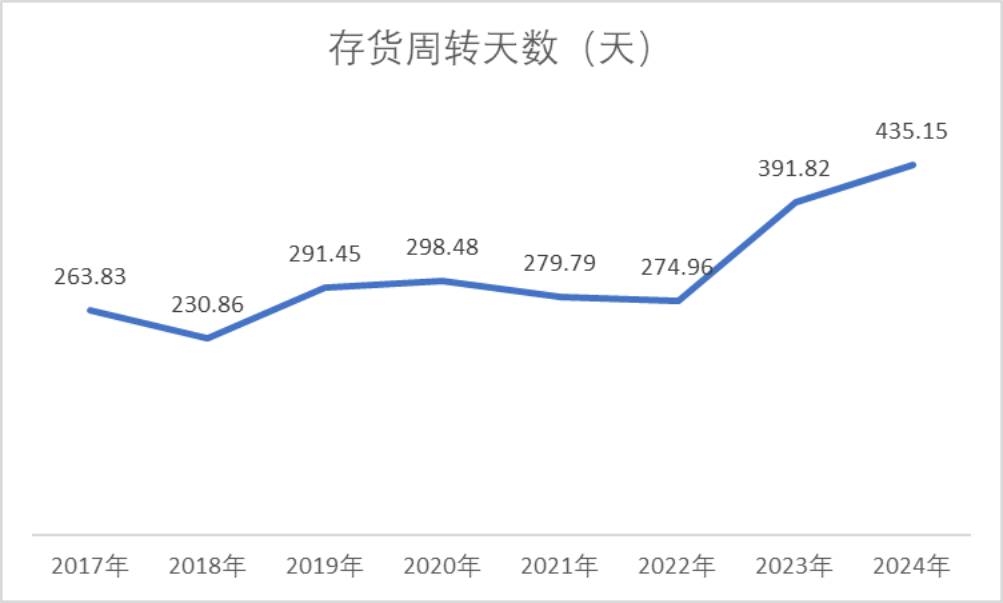

如果这组数据还不够明显,再来看看存货周转天数:2024年周转一次需要435天,比2022年足足多出160天,也就是将近半年时间。

(来源:Choice终端,制图:市值风云APP)

同样涨得令人发慌的还有固定资产!截至2024年末为26.93亿,较2017年暴涨超20倍,比营收增速也要迅猛得多。

固定资产占总营收的比例,也从2017年的34.54%增长至2024年的74.74%。而同业可比公司的这个数字大都在20%-30%的区间。

这相当于,原先创造100元收入,只需35元的设备,现在需要75元,而同行只需要20多块,怎么设备还越来越落后了?

(来源:Choice终端,制图:市值风云APP)

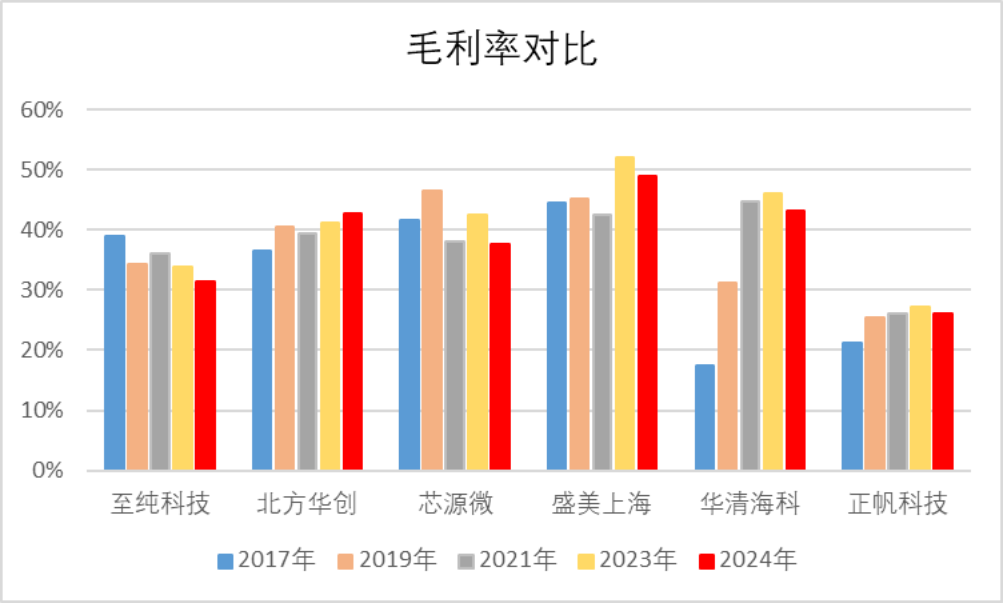

这份“落后”同样反映在毛利率上。一方面,2024年至纯科技的毛利率为31.4%,除了高于仅做系统集成的正帆科技以外,显著低于其余几家半导体设备公司。

另一方面,过去八年里,同业毛利率多呈现上涨状态,但至纯科技却出现了7.6个百分点的大幅下滑,与多家可比公司背道而驰。

怎么又是至纯科技这么“独特”?明明干着一个行当,怎么就至纯科技越来越难赚钱?

(来源:Choice终端,制图:市值风云APP)

半导体大环境一片向好,各家国内公司凭借国产替代的历史机遇都获得了千载难逢的发展机遇,但公司却成了那个不争气的阿斗,污染大环境的那个典型。

可是真说不争气,那8年10倍的营收增长又是从何而来?

风云君在百乐门代客泊车的这些年,也熟知财务造假各种手段,这异常毛利率加上应收账款、存货、固定资产三大资产科目异常,加上和同行各家公司的经营指标在长时间内的严重背离,足以引起投资者的高度警惕。

经不起一点儿风吹草动

老话说得好,酒要一口一口喝,路要一步一步走,步子大了就容易……兜不住!

2024年,至纯科技的后遗症就出现了!

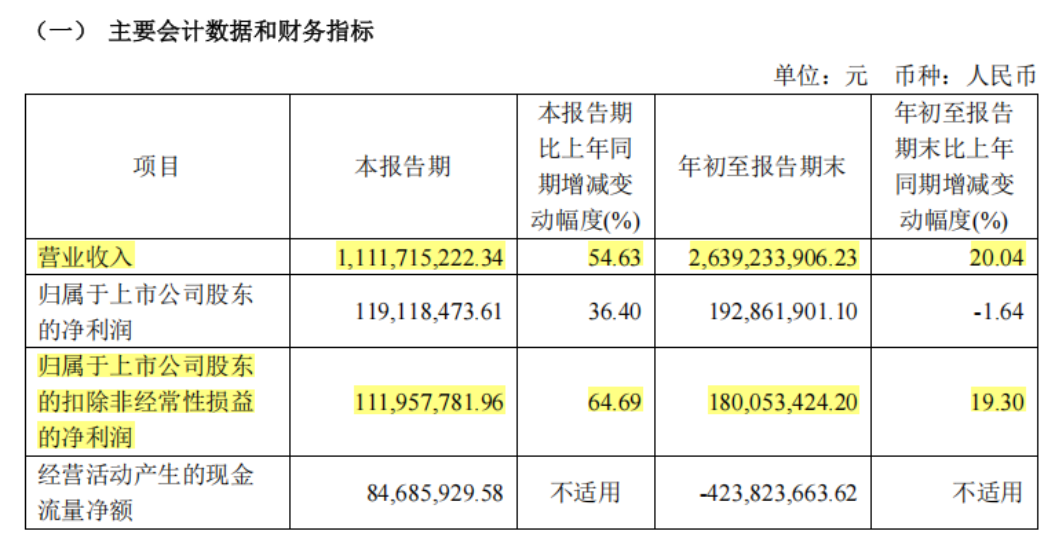

2024年三季报里还是歌舞升平、喜气洋洋,营收与扣非归母净利润均稳步增长20%。管理层在投资者互动平台中还侃侃而谈国产替代的时代机遇与公司领先的技术实力,颇有一种行业中坚力量的“傲娇姿态”。

(来源:至纯科技2024年三季报)

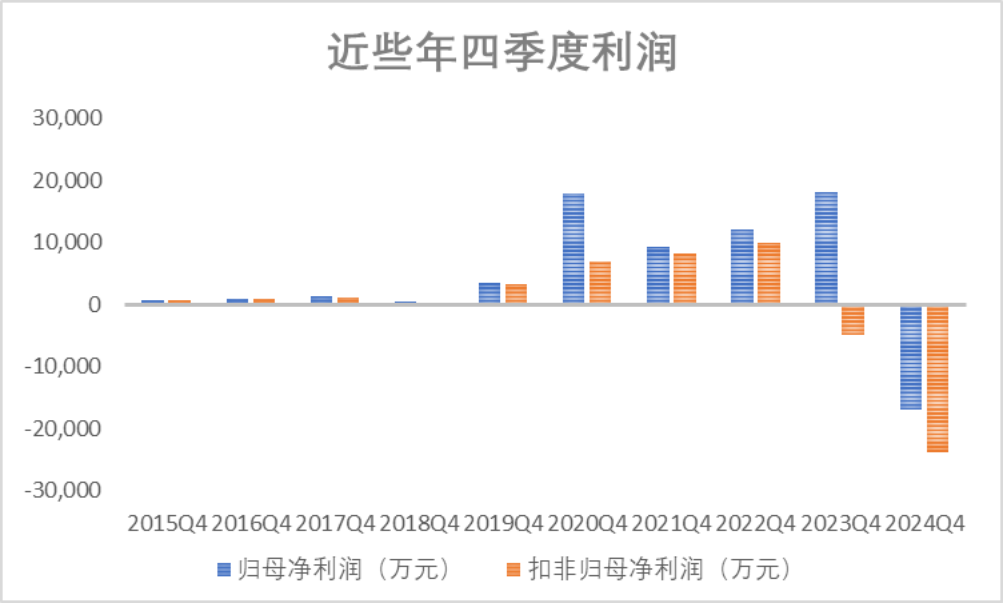

然而当三季报还余温尚存,2024年年报就投下惊雷:四季度营收9.65亿,基本与上年同期持平,归母净利润却爆亏1.69亿,扣非归母净利润更是巨亏2.37亿,前三季度利润一把清零。

(来源:Choice终端,制图:市值风云APP)

2024年全年实现归母净利润2,360万元,相较2023年的3.8亿元同比大跌93.7%,扣非归母净利润直接扭盈转亏,亏损了5,740万,同比大跌156.2%,一改往年节节攀升的走势,更是上市后首次亏损。

(来源:市值风云APP)

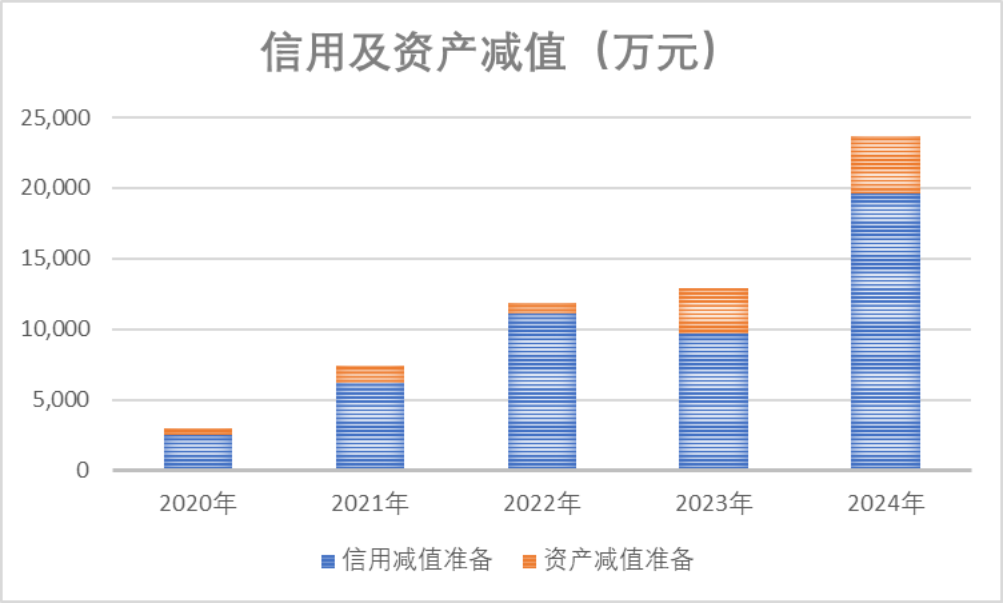

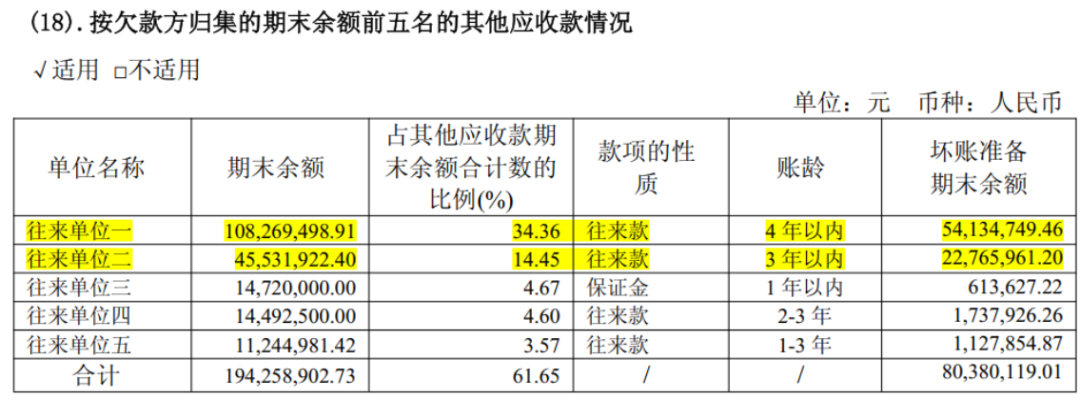

减值是公司2024年利润大跌的一大主因,包括:计提信用减值准备1.96亿、资产减值准备0.4亿,合计2.36亿。对比2023年的1.29亿减值足足多了1亿。

(来源:公司年报,制图:市值风云APP)

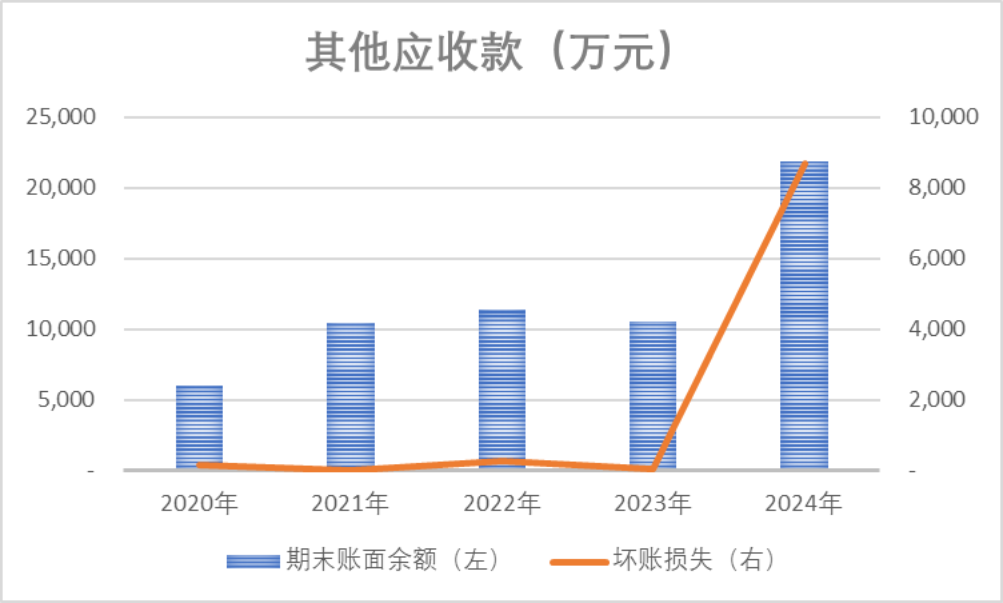

其中,最致命的当属其他应收款坏账损失,往年仅计提一两百万,今年直接暴增至近8,700万,不仅翻了数十倍,更是近乎占到期末账面余额的40%。

(来源:公司年报,制图:市值风云APP)

更过分的是,对于金额如此大的坏账,公司竟然多一句解释都没有!究竟是跟谁的往来款?具体用途是什么?你们倒是给个话啊!

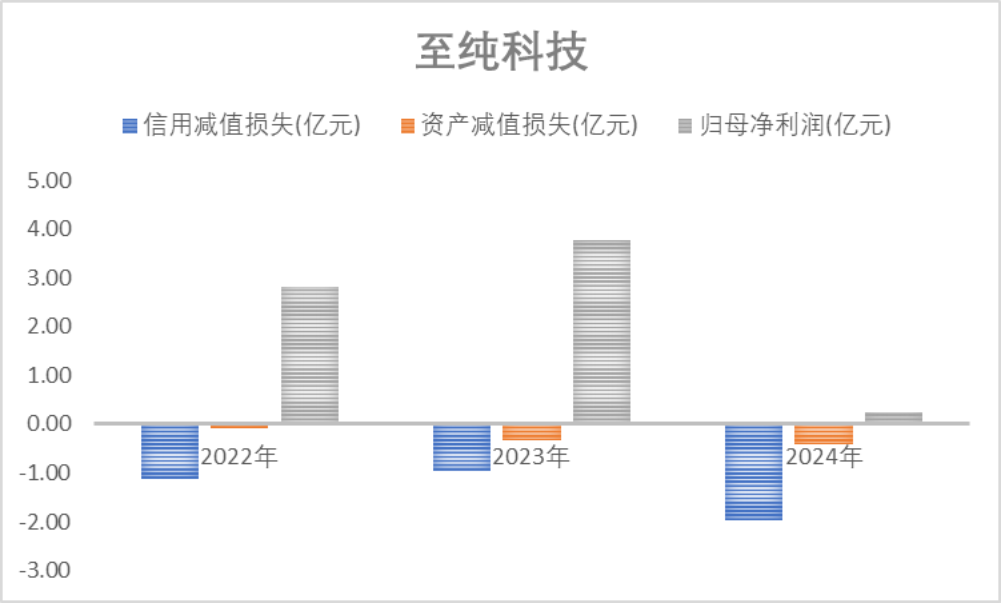

(来源:至纯科技2024年报)

风云君还发现,其实不仅是2024年,2022年以来,至纯科技每年的减值基本都在1亿以上,而同期的利润不过两三亿,可以说金额相当高了。

(来源:公司年报,制图:市值风云APP)

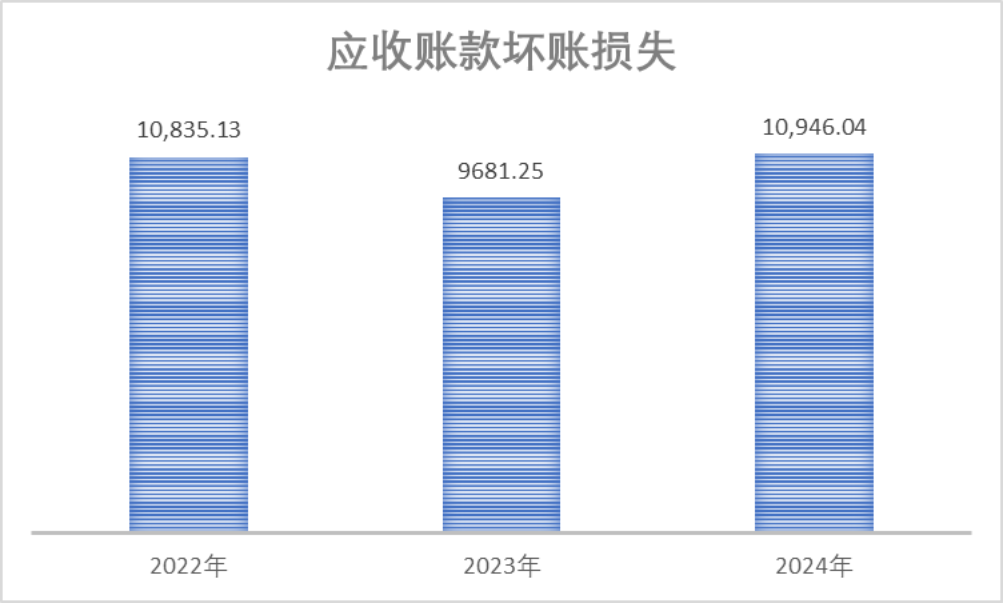

这其实是应收账款、存货、固定资产快速增长的恶果之一。比如应收账款,2022-2024年每年都要计提1个亿左右的坏账,是减值的绝对主力。

(来源:公司年报,制图:市值风云APP)

另一个表现是,任何风吹草动都可能成为压死至纯科技利润的“最后一根稻草”。

2024年就是现成的例子,这年的存货跌价率从上一年的0.85%上涨至1.03%,固定资产折旧率从上一年的7.5%跳涨至8.9%,看似变动很小,但经不住资产基数大,成为当年亏损的原因之一。

而截至2024年末,至纯科技有应收账款78.6亿、存货86.5亿、固定资产74.7亿,一点小变化都能把它直接拍死在沙滩上……

而我们怀疑,这些资产科目根本经不住查,风云君试图从公开信息中寻找蛛丝马迹,但公司的守口如瓶和一句“商业机密”,使得风云君也是“巧妇难为无米之炊”,只能看着公司一步步通过减值计提洗掉可能的造假痕迹。

借款与融资驱动的“永动机”,熄火!

你以为这就完了?

不,第二个后遗症才更加可怕!

那就是有息负债,8年暴涨15倍的有息负债!!

一边经营失着血,另一边就得靠不断举债维系。特别是2022年半导体行业下行以来,有息负债极速暴增,两年增长近30亿,翻了近一倍,有息负债率提升12个百分点。

(来源:Choice终端,制图:市值风云APP)

截至2024年末,公司短期借款30.73亿高悬头顶,一年内到期的非流动负债11.18亿步步紧逼,加上15.55亿长期借款虎视眈眈,有息负债总额高达57.46亿,有息负债率达到42.33%。

2024年,公司的利息费用也达到1.85亿元,创下历史新高,相当于每天早上一睁眼,就得先赚50万来喂饱银行。

但事实上,2024年,公司的偿息前利润(收入-成本-销售费用-管理费用-研发费用,姑且称之为偿息前利润)也就3.52亿元。相当于每天能赚90多万,活生生要被银行吃走一半多。

那至纯科技靠啥还钱呢?

现金流肯定是指望不上了,但家当眼看也要见底。截至2024年末,公司账面上的货币资金还不到9亿。

9亿可用资金 VS 57亿有息负债 VS 年均7亿经营失血,如此代价换来营收高增,老铁们爱(怕)了吗?

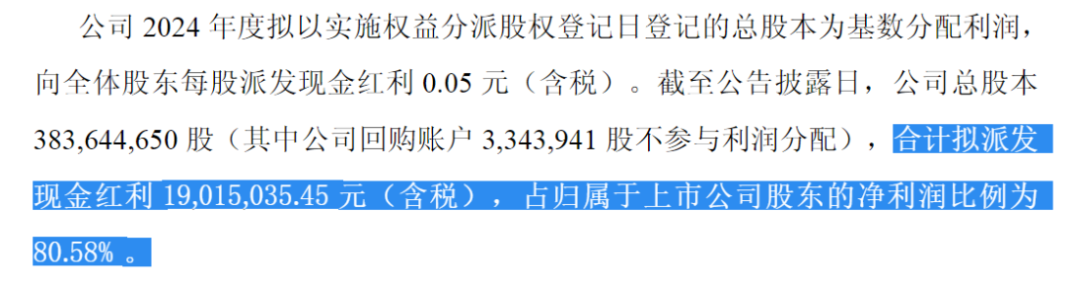

更可怕的是,2024年末,在现金流为负、债务压顶、大额亏损的绝境下,至纯科技竟还掏出1,902万元现金分红。

(来源:至纯科技公告20250429)

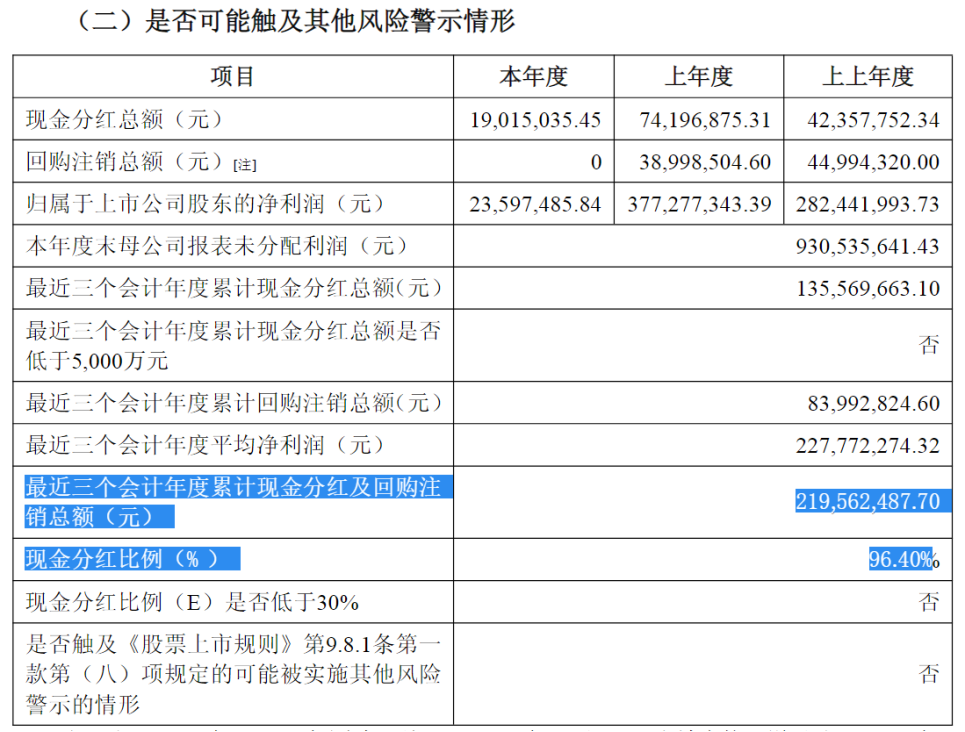

过去三年里,公司累计派发现金分红及回购注销金额高达2.2亿元,现金分红比例高达96.4%。

这算不算是“自杀式”分红?!

(来源:至纯科技公告20250429)

当然,根据减持新规,如果公司内部人要合法减持,每年30%的分红率还是要满足的,合法减持的吸引力显然会诱导公司无论如何都要把戏做足,否则万一市场给一波行情,那内部人却不能减持,岂不是干瞪眼了?

明白了这层逻辑,或许老铁们才能明白,为什么有些经营业绩稀烂的公司,纷纷都扮起了“咬紧牙关坚持分红”的良民。

此外,至纯科技还屡屡进行股权融资,这时候漂亮的业绩不就有了用武之地?

公司2017年上市:

2018年首度发起定增;

2019年两度定增、一次可转债;

2020年再次发动定增;

2021年发动一次可转债;

2023年再次启动新一轮定增;

2025年一开年又开始筹划起定增。

这融资频率,着实给人一种不融资就活不下去的感觉。

上市至今已累计股权募资26.83亿。

毫不夸张的说,至纯科技所表演的,正是一场8年10倍的“虚假繁荣”!

顺嘴一提,2024年末,蒋老板累计质押3,826万股,占其持股比例高达44.23%。

那么,假如上市公司游戏结束的时候,蒋老板会不会跟着一起game over?

(来源:市值风云APP)

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

还没有评论,来说两句吧...